- Tham gia

- 30/5/06

- Bài viết

- 1,630

- Được thích

- 17,440

- Nghề nghiệp

- Bác sĩ

St từ www.echip.com.vn

Năm mới 2007 đã đến, bạn có dự định làm ăn gì mới trong năm nay?

Giả sử bạn dành dụm được 100 triệu đồng và đang nghĩ cách sao cho tiền sinh sôi. Nếu gửi tiết kiệm toàn bộ thì chắc ăn, nhưng vốn liếng của ta tăng chậm, có thể không đủ cho nhu cầu trong tương lai. Nếu dốc vốn để hùn hạp làm ăn hoặc đầu tư cổ phiếu, lợi nhuận hứa hẹn cao hơn nhưng... hồi hộp! Để “ăn được, ngủ được”, có lẽ ta nên “công thủ toàn diện”, gửi một phần vào ngân hàng, phần còn lại tự đầu tư. Nhưng “một phần” là bao nhiêu nhỉ?

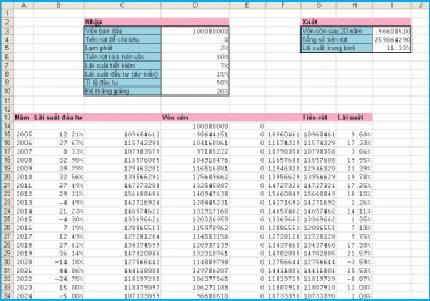

Khi phải cân nhắc với những con số, bạn đừng giữ chúng trong đầu mà hãy “trút” vào bảng tính. Tại ô nào đó, D3 chẳng hạn, bạn ghi ra số vốn của mình. Tại ô D4, bạn ghi số tiền cần “bốc ra” để chi dùng sau một năm (tiền đâu mà “nhàn rỗi” hoài). Số tiền dự trù đó có thể mỗi năm mỗi tăng do lạm phát. Bạn ghi tỉ lệ lạm phát vào ô D5, khoảng 2% (có tính đến vẫn hơn không). Nếu muốn “liệu cơm gắp mắm”, tính tiền rút ra trên vốn hiện có (có nhiều ăn nhiều), 10% chẳng hạn, bạn ghi số ấy vào ô D6.

Tại ô D7, bạn ghi rõ lãi suất tiết kiệm, tròm trèm 7%. Ô D8 dành cho lãi suất đầu tư trung bình theo mong muốn của bạn, 15% không phải là chuyện lạ. Bạn đưa vào ô D9 sự trăn trở của mình, tỉ lệ tự đầu tư tính trên vốn, thử “bình bình” 50% xem sao (50% kia gửi tiết kiệm). Cuối cùng, ta cần thể hiện ở ô D10 một thực tế phải chấp nhận: độ thăng giáng của lãi suất đầu tư, có thể là 20% (nếu bạn mua nhiều loại cổ phiếu, lãi suất đầu tư sẽ ít “cà giựt” hơn).

Với “đề bài” như vậy, bảng tính có thể giúp bạn nhìn phóng qua nhiều năm sau (20 năm nữa chẳng hạn): vốn của ta khi ấy ra sao, tổng số tiền đã rút để chi dùng là bao nhiêu, lãi suất trung bình (tính gộp cả tiết kiệm lẫn đầu tư) vào cỡ nào. Để “làm bài”, ta xuống vùng ô bên dưới, tính chi li với năm 2007. Các năm sau để bảng tính... tự lo.

Trước hết, ta dùng cột đầu để ghi năm. Bạn gõ 2005 tại ô A15, gõ =A15+1 tại ô A16 rồi kéo công thức đó lướt xuống đến ô A34, ứng với năm 2024. Ta sẽ dùng cột D để thể hiện số vốn còn qua mỗi năm. Bạn ghi lại vốn ban đầu ở ô D14 bằng cách gõ =$D$3. Tại ô E14, bạn gõ =$D$4, ghi lại số tiền định rút sau một năm.

Ta dùng cột B để thể hiện lãi suất đầu tư. Bạn hãy chấp nhận công thức như sau ở ô B15:

=$D$8+(RAND()-RAND()+RAND()- RAND())*$D$10*1.8

Công thức này mô phỏng lãi suất ngẫu nhiên với trị trung bình và độ thăng giáng đã cho (trong ô D8 và D10). Mỗi lần bạn gõ phím F9, hàm RAND() lại cho trị ngẫu nhiên mới giữa 0 và 1. Kéo công thức ở ô B15 xuống dưới dọc theo cột B, ta hình dung được lãi suất đầu tư có thể “phập phù” ra sao qua các năm.

Với lãi suất đầu tư và lãi suất tiết kiệm đã biết, ta tính được vốn tăng giảm thế nào ở ô C15 bằng công thức:

=D14+D14*$D$9*B15+D14*(1- $D$9)*$D$7

Tại ô E15, bạn tính tiền cần rút ra với mức lạm phát đã cho: =E14+E14*$D$5. Ô F15 dành cho khoản tiền rút tính trên vốn: =C15*$D$6. Tại ô G15, ta cộng hai khoản tiền rút: =E15+F15. Tùy bạn chọn cách rút, trị ở ô E15 hay ô F15 có thể bằng 0. Với tiền rút như vậy, ta tính ở ô D15 xem vốn còn bao nhiêu: =C15-G15.

Cuối cùng, ở ô H15, ta tính gộp lãi suất đầu tư và lãi suất tiết kiệm dựa vào tỉ lệ vốn đầu tư:

=$D$9*B15+(1-$D$9)*$D$7

Áp dụng công thức của năm 2007 cho các năm sau, bạn có được “tầm nhìn 20 năm” hoàn chỉnh. Để dễ xem kết quả, ta ghi lại ở ô I3 số vốn còn sau 20 năm: =D34. Tại ô I4, bạn ghi tổng số tiền đã rút: =SUM(G15:G34). Dùng hàm AVERAGE tại ô I5: =AVERAGE(H15:H34), bạn thấy ngay lãi suất trung bình hàng năm.

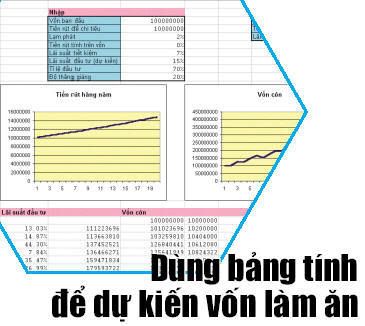

Bạn đã tạo ra bảng tính nhằm xem xét cách dùng số vốn 100 triệu trong 20 năm. Để tiện theo dõi, ta nên lập biểu đồ. Bạn dùng chuột quét trên vùng ô G15:G34 để chọn, rồi bấm vào Chart Wizard. Ở phần Chart Type trên hộp thoại Chart Wizard, bạn nên chọn loại biểu đồ đoạn thẳng . Bấm nút Finish, bạn có ngay biểu đồ thể hiện số tiền rút qua từng năm. Để có biểu đồ thể hiện sự tăng giảm vốn trong 20 năm, bạn chọn vùng ô D15

Trước hết, ta thử xét trường hợp gửi hết tiền vào ngân hàng. Bạn bấm vào ô D9, gõ 0 và gõ Enter (tỉ lệ đầu tư 0%). Dự định hàng năm rút 10 triệu (chưa tính lạm phát) để chi dùng, bạn gõ 10000000 ở ô D4 và gõ 0 ở ô D6. Biểu đồ cho thấy ngay vốn liếng sẽ... cạn queo sau 14 năm! Nếu muốn vốn giảm chậm hơn, 20 năm sau mới hết (con cái lúc đó lớn rồi, đỡ lo), ta buộc phải giảm số tiền ở ô D4. Bao nhiêu cho vừa nhỉ? Bạn thử 8 triệu xem sao.

“Kịch bản” như vậy không có gì hấp dẫn nhưng rất cần thiết nếu bạn chưa biết đầu tư vào đâu. Để ghi nhớ phương án “tàm tạm” ấy, bạn hãy chọn Tools > Scenarios. Trên hộp thoại Scenario Manager, bạn bấm Add. Hộp thoại Add Scenario vừa hiện ra, bạn đặt tên cho “kịch bản” trong ô Scenario name bằng cách gõ: Không đầu tư, rút... vô tư. Tại ô Changing Cells, bạn gõ D4,D6,D9 nhằm “nói” rằng kịch bản đang xét quy định bởi bộ ba trị số trong các ô D4, D6, D9. Bấm OK, bạn lại thấy hộp thoại khác, Scenario Values, trình bày nội dung hiện hành của các ô D4, D6, D9. Nếu không cần chỉnh sửa gì nữa, bạn bấm OK luôn. Trở lại với hộp thoại Scenario Manager, bạn bấm Close.

Nếu “thắt lưng buộc bụng” chặt hơn, cương quyết chỉ rút hàng năm 10% vốn hiện có, bạn gõ 0 ở ô D4, gõ 10 ở ô D6. Cả hai biểu đồ đều trở thành đường cong “tà tà”. Sau 20 năm, vốn vẫn còn là nhờ tiền rút... teo dần đi. Liệu 10% là quá thận trọng chăng (khi mà con cái đang tuổi ăn học)? Tiền có vào lúc cần mới là điều quan trọng, bạn thử tăng lên 12% ở ô D6 xem sao. Nếu cho rằng đây cũng là phương án có thể chấp nhận, bạn lại chọn Tools > Scenarios để mở hộp thoại Scenario Manager, ghi kịch bản mới với tên gì đó, chẳng hạn: Không đầu tư, rút cầm chừng.

Cứ thế, mỗi khi có những trị số đáng lưu ý, bạn có thể ghi lại thành một kịch bản. Sau này, muốn nhìn lại kịch bản nào đó đã “chấm” (phục hồi các trị số ứng với kịch bản), bạn mở hộp thoại Scenario Manager, chọn tên kịch bản và bấm Show.

Ta thử “dấn thân” dốc hết vốn để đầu tư, gõ 100 tại ô D9 xem sao. Để dễ hình dung những “thác ghềnh” khả dĩ sẽ gặp, bạn gõ phím F9 nhiều lần. Mỗi lần gõ như vậy, biểu đồ vốn đổi dạng do lãi suất đầu tư thay đổi ngẫu nhiên. Dù “bảy nổi ba chìm với nước non”, nếu tiền rút chỉ tính trên vốn thì vốn chẳng khi nào cạn. Nhưng nếu ta “khăng khăng” rút cỡ 10 triệu hàng năm, biểu đồ vốn cho thấy có nhiều khả năng “tiêu diêu miền... cực khổ”. Khi giảm tỉ lệ đầu tư xuống dưới 100% (dành một phần gửi ngân hàng), biểu đồ vốn khả quan hơn. Bạn cứ thử đưa lần lượt các trị số 90%, 80%, 70%,... vào ô D9 và tự mình chiêm nghiệm.

Chắc chắn bạn sẽ tìm được kịch bản tốt nhất. Khi ấy, bạn hãy mở hộp thoại Scenario Manager và đặt tên kịch bản như sau: Có đầu tư, phát tài lộc.

HOÀNG NGỌC GIAO